上海期货交易所氧化铝期货将于2023年6月19日(周一)起上市交易,中期研究院,带你走进氧化铝!

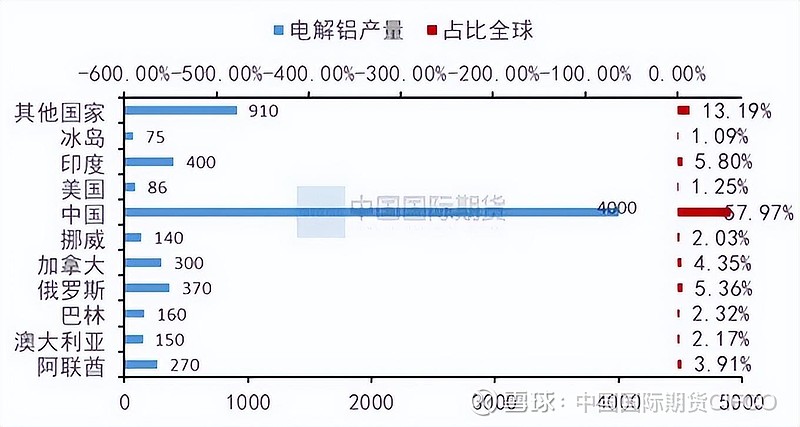

在全球“碳中和”背景下,近年来电解铝产能增长愈发缓慢,欧洲和美国更是呈现萎缩态势,而随着经济发展,各国对电解铝的需求量都存在不同程度的提高,只能在原有产能基础上提高产能利用率来弥补供给缺口。截至2022年,全球电解铝产能利用率达到88.85%,呈现紧供给局面。2022年全球电解铝产量为6900万吨,同比增长2.22%。

我国是电解铝供给大国,产能产量占比过半,稳居全球第一。国内电解铝在全球电解铝产业格局中扮演着重要角色,是全球电解铝产量最多的国家。根据USGS,2022年中国电解铝产量为4000万吨,占全球电解铝产量的57.97%,印度、俄罗斯紧随其后,电解铝产量分别为400、370万吨,在全球中的占比分别为5.8%、5.36%。

第一阶段:2010至2015年,终端需求快速地增长,电解铝产能产量同步呈现两位数左右的增速;

第二阶段:2016年开始,终端需求疲软导致电解铝产量下滑至1.3%,电解铝行业供大于求,逐步减产。2017年,供给侧改革叠加取暖季限产,产能继续下降,但终端需求开始改善,电解铝利润出现历史性暴增;2017年至2019年电解铝行业经历供给侧去产能;

我国电解铝产能受限,产量接近饱和。随着下游需求量开始上涨,我国电解铝产量稳步增加,但铝产业链的碳排放量约占有色金属全行业75%以上、国内二氧化碳排放量的6%。近年来国家通过多项政策调控限制电解铝供给,使得近几年产量增幅较小。电解铝行业的4500万吨年产能“天花板”已愈发明确。2022年电解铝产量4007万吨,同比增约 4.11%。

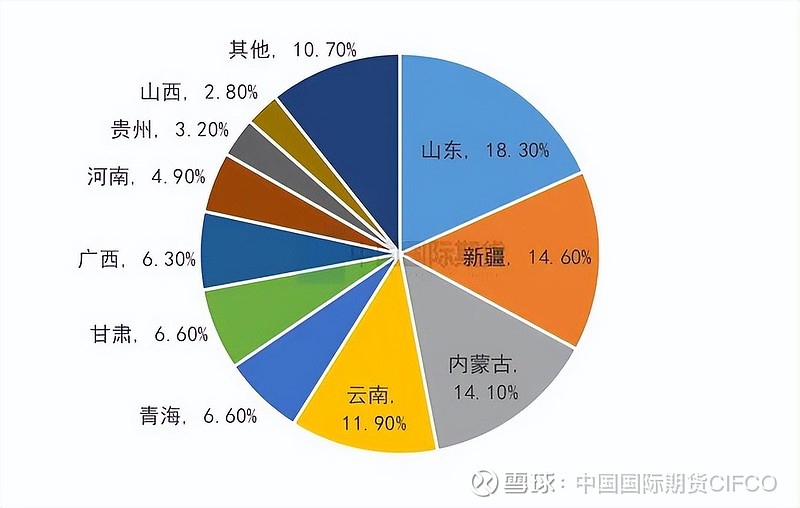

从中国电解铝产能分布看,山东、新疆、内蒙古、云南四个地区的合计产能占比达 60.7%。其中山东地区凭借优质港口、自备电及庞大的铝加工优势,电解铝产能占全国第一;新疆、内蒙古煤炭资源丰富,电解铝产能依次占据国内第二、三位;西南地区水电资源丰富,吸引电解铝产能转入,目前电解铝产能向云南、广西转移基本完成。据百川盈孚数据,2020年以来国内电解铝新增产能267 万吨,其中200.5万吨位于云南与广西,占全部新增产能的75%,但西南地区枯水期水电资源使用率下滑影响生产;就云南而言,在清洁能源替代方面,2022年云南水电发电量占发电总量的84.66%。云南水电资源优势显著,吸引电解铝产能向云南转移。截至2022年底,云南省建成产能为532万吨,占全国电解铝总产能的比例为11%,同比提升2.6%;同时以河南为代表的传统电解铝生产基地则正在失去优势。

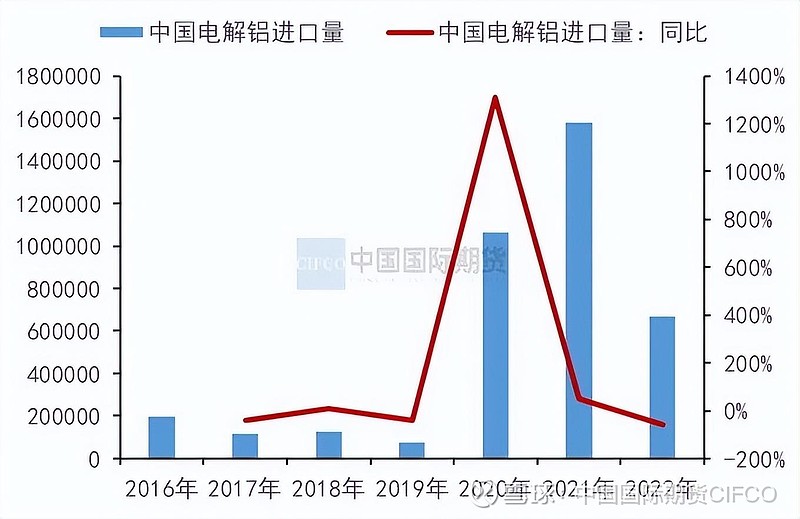

海关公布的进出口数据往往有滞后性,还需要多渠道获取进出口情况,如了解运保费情况、国内现货升贴水的变动情况、定点仓库和保税区仓库的动态等。2016—2019年期间,我国电解铝进口量及进口额下降。国内电解铝价格暴涨推动2020、2021年电解铝进口量大增;

2022年电解铝净进口量下滑明显。自2022年2月底俄乌冲突以来,能源价格高企迫使海外电解铝减产,多数时间海外铝价较国内铝价溢价。国内电解铝进口盈利窗口基本被关闭,电解铝出口量增加。2022年电解铝进口量66.8万吨,同比下滑57.7%,出口量19.6万吨,与2021年7051吨相比有飞跃式增长。2022年电解铝净进口量47.2万吨,较2021年的157.27万吨、2020年的105.44万吨明显下降;

2023年海外大部分电解铝产能复产时间未定,预计海外电解铝供应仍偏紧,利好国内电解铝出口。

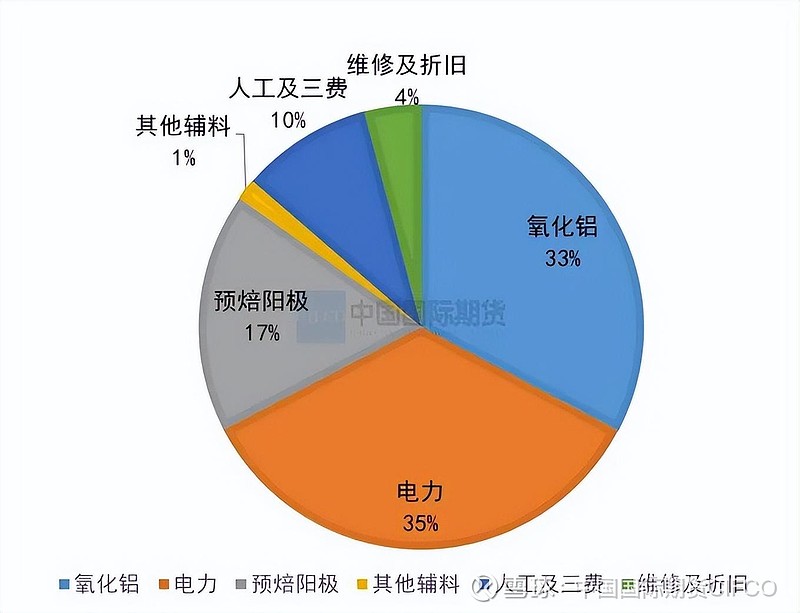

生产所带来的成本的变动是影响铝价的因素之一,铝价不会长期脱离生产所带来的成本,生产所带来的成本是价格的重要支撑。电解铝生产成本的组成部分最重要的包含氧化铝成本、电力费用、预焙阳极以及人工等另外的成本。从铝锭的物耗成本来看,电解铝的冶炼厂家生产铝锭所耗费的物质资料主要有三种:电力、氧化铝、预焙阳极。使用电解法生产1吨电解铝,大约需要1.93吨氧化铝、13600度电、0.45吨预焙阳极,0.02吨氟化铝。其中电费和氧化铝是最大的成本支出,以2023年3月数据为例,两者占比分别达到35%和33%;在三大原材料中,氧化铝价格取决于市场供需,电价取决于各主产区电力供应情况及政策调控力度,预焙阳极为石油下游产品,石油价格与其有密切关系。

电解铝深加工集中在山东、河南、广东、江浙等地,占全国铝消费的近60%。加工产品最重要的包含铝型材、铝板带箔、铝线缆等;

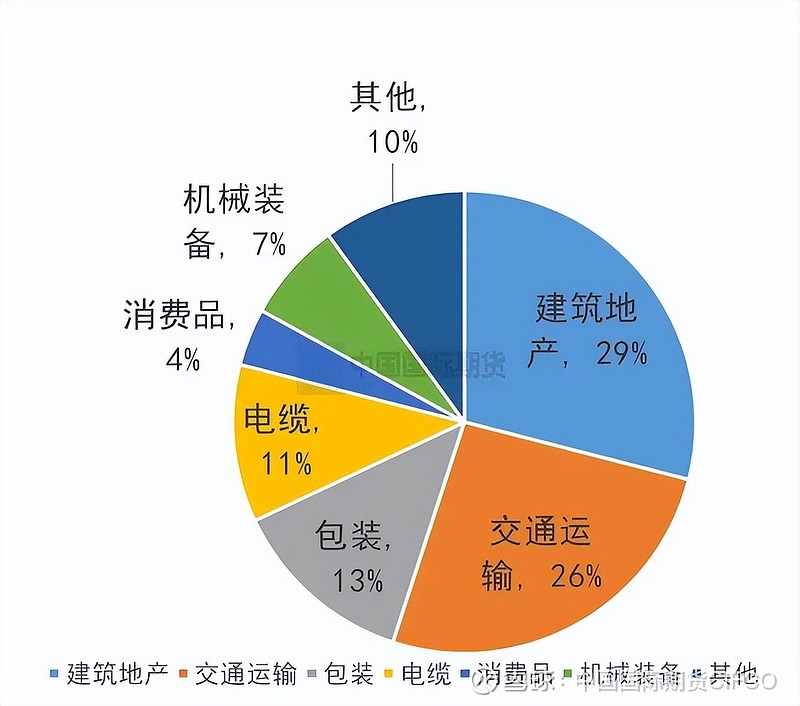

终端应用方面,中国电解铝行业除继续在交通运输、建筑工程等应用广泛的传统领域上扩大产品品种、提升产品质量外,随着中国经济由高增速向高质量转变,铝在包装、电力和机械装备等高端消费领域应用也随之拓展;

从我国电解铝需求结构来看,建筑地产在电解铝市场需求中占比最大,达29%;其次是交通运输及包装,占比分别为26%和13%;要依据需求结构,有明确的目的性地分析各领域的消费情况。